摘要: 科技企业在我国发展中占有很重要的地位,因此,解决好科技企业发展问题显得尤为重要。科技企业的蓬勃发展带来的将是一场技术革命,创造出的将是一片未来与希望。商业银行大力支持科技创新是双赢局面,一方面在保证科技企业发展的同时,技术溢出效应回馈的是其他产业和整体经济体;另一方面支持科技企业对于商业银行来说是一片广阔的蓝海,科技企业发展的趋势,商业银行要抓住机遇,才有机会在未来收获一批高成长高净值的科技客户,从而提高商业银行未来综合竞争力。

科技企业发展最大的问题是融资问题,而商业银行是解决此问题的关键。因此,研究商业银行在科技企业发展过程中怎样提供创新性融资服务具有十分重要的意义。

本文以遵义市为研究对象,梳理近几年遵义市科技企业、商业银行支持科技企业发展情况,通过理论分析与调查问卷方式相结合,分析得出商业银行在支持科技企业发展过程中,存在信息不对称问题、信贷产品与科技企业特征不匹配、风险收益不平衡问题的结论。针对以上问题,提出相应的解决办法,为商业银行支持科技企业发展提供了新的路径。一是通过搭建平台,解决信息不对称问题;二是提出商业银行要强化产品、服务创新,提高商业银行的收益和风险控制水平,实现收益大于科技企业贷款风险;三是根据科技企业特征,匹配相应的金融服务。

关键词:商业银行、科技企业、发展、融资

一、研究意义

我国经济从高速发展已经转到了高质量发展阶段,产业转型迫在眉睫,但是产业的更新换代需要高新技术的投入,以技术促进新产业发展,提高生产力与生产质量。当新产品在市场上出现时,“良币驱逐劣币”现象就会发生,经济、产业结构将会得到优化,加速实现产业结构转型升级的过程,所以科技企业的发展对于我国产业、经济转型有着重要的作用。

基于商业银行的效益考虑,在支持科技企业发展的同时,自身的内在需求也得到了满足。商业银行经过多年的黄金发展时期,内生增长动力逐渐降低,面对利率市场化、同业竞争、互联网冲击等挑战,商业银行获利难度日趋加大,到了一个急需转型的局面。面对竞争激烈的市场,抓住发展机遇,适应宏观政策的变化,顺应新时代经济、金融发展的路径,是商业银行发展的新方向。

二、商业银行支持科技企业融资的理论分析

(一)企业生命周期理论

根据研究科技企业融资的变化,进一步探索商业银行支持科技企业发展的时机与方向。从科技企业生命周期理论可以看出,当时间发生变化时,企业会逐渐发展壮大,同时融资需求也出现了相应的变化。

科技企业生命周期图

当科技企业处于筹备阶段O点时,此时企业拥有自有资本和研发技术,该阶段的科技企业融资靠的是内部资本,此时商业银行几乎不可能直接向科技企业提供贷款支持,风险太高,只能通过与政府深度合作,由政府提供担保等作为贷款依据进行贷款;在形成期OA段,科技企业发展速度增长很快,但发展水平还不是很高,规模较小,信息披露相对较慢或隐蔽,需要投入资金助其发展,通过吸收外部资金显得尤为重要,但比较困难。进行风险投资是最主要的融资来源。因此商业银行只能通过与风险投资机构合作,向风险机构选择的科技企业进行贷款,以此降低风险;在成长期AB段,科技企业的发展速度开始变慢,但整体上科技企业发展速度依然处于上升阶段,并在一定时间内达到最大水平,该阶段企业处于快速上升的时期,规模逐渐变大,需要大量资金投入,同时该阶段企业信息透明度相对较高,外部融资相对容易,此时是商业银行进行贷款的最佳时期,可以根据科技企业的真实情况,设计合理的信贷产品;在成熟期BC段,科技企业的发展速度开始逐渐下降,但科技企业的发展却没有停止,依然处于上升阶段,且保持较高水平,同时财务风险较低,此时外部融资变得更加容易。

(二)信息不对称理论

信息不对称理论是指以市场为基础,处于其中的各个主体存在获取信息能力上的差异性。获取信息能力较强的一方会比获取信息能力较弱的一方拥有更大选择空间,处于有利地位。从信息不对称理论可以看出,在这个充斥着不对称的市场,信息获取不利的一方则面临被“逆向选择”的情况。

假设商业银行要贷款给A、B两家科技企业,A企业风险较高,还款率低,B企业风险较低,还款率高,再假设商业银行对A、B科技企业的收益期望值一样,此时就会出现商业银行为了在A、B企业上获得相同的收益,而提高A科技企业的资金价格,甚至出现高利息贷款的情况,在信息不对称的情况下,A企业则会被迫进行“逆向选择”,贷款到期时无力偿还或者不打算偿还,最后将会发生违约。

不难发现,商业银行与企业之间的信息不对称问题,无法通过市场较好地评估科技企业的价值、资金回报率、风险水平等。所以商业银行在不了解市场的情况下,为了获得稳定收益,规避风险,就会选择放弃向科技企业提供贷款或投资。

三、商业银行支持科技企业发展的现状分析

以遵义市为例。遵义市和其他地区的经济发展规划一样,新经济点的出现也要依靠科技创新在新经济发展的过程中发挥出核心作用。近年来,遵义市积极通过创建银政企融资对接平台,全力以赴解决科技企业融资难、融资贵的问题,推动金融服务科技企业步伐,带动遵义经济高质量发展,取得了较好的成果。

(一)科技企业发展的现状

2015年-2020年期间,遵义市综合科技提升水平指数达85%,增长24%,位居全省第二;科技与经济深度融合,技术合同登记906项,合同金额62.39亿元;遵义市全社会研发投入达60%,增长40%;各类科技创新平台263个;全市拥有省科技企业成长梯队企业246家,省级科技企业1474家,国家高新技术企业212家,比2015年的93家增长119家,位居全省第二。总体上,遵义市科技企业发展处于持续上升阶段。

(二)商业银行支持科技企业发展的基本情况

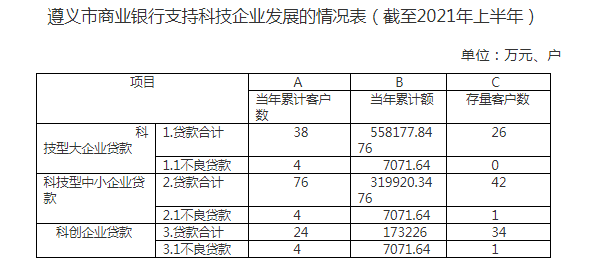

今年是“十四五”开局之年,遵义市积极推动银政合作。商业银行支持科技企业累计达138家,累计额951324.1952万元,存量客户企业102家。同时,2021年遵义市全面开展融资对接活动,累计43家科技企业发出6.5亿的贷款需求,其中5家商业银行与5家科技企业签署了战略合作协议,解决了科技企业3600万的融资金额。活动期间,商业银行提供了30余种信贷产品种类,发放了1000余份产品宣传册,实现了面对面解决银政不对称问题。

(三)商业银行支持科技企业存在的问题及原因分析

本次研究借助对遵义市科技企业与商业银行开展的问卷调查、政府开展的政金企融资活动,可以发现商业银行在支持科技企业的过程中,存在以下三个方面的问题:

1.信息不对称引起的信贷配给问题。基于信息不对称理论可知,科技企业可以评估自身偿还能力,判定能否偿还、能否如期偿还,但商业银行无法通过市场或者有效的渠道获得科技企业完整的信息。当商业银行无法预计科技企业偿还意愿、金额和期限时,选择盲目放贷,商业银行将无法约束科技企业使用资金途径和还款意愿。科技企业存在道德风险的可能,贷款违约事件随时会发生。商业银行是基于资金成本和风险来进行利率定价的,在进行利率定价时已经将风险因素考虑在其中,所以商业银行不可能通过提高利率来规避风险,减少过热的资金需求。此时,商业银行唯一的办法就是增加贷款条件,用较高的要求合理劝退或拒绝部分科技企业的贷款申请,以达到平衡。

2.商业银行提供的信贷服务与科技企业特征不适配。商业银行是在安全的条件下以盈利为目的,向资本雄厚的企业、国有垄断或独资企业发放贷款,是安全性原则下的最佳选择。但是我国科技企业在发展前期,甚至成熟期都会存在着相当严重的不稳定性,比如研发技术与时间、产品接受度难以保证。假设遇到研发问题和市场份额不足等问题,科技企业就会夭折,商业银行出现无法收回贷款的现象。由此可以看出,商业银行与科技企业之间存在着多方面的矛盾,包括不限于商业银行考虑的资金安全问题和追求的低风险贷款与科技企业高风险特征之间存在的矛盾。显然,当务之急是要解决商业银行的信贷机制与科技企业特征之间的不适配问题,意味着商业银行要着手创建契合科技企业特征的信贷制度、服务的方式以及产品体系。

3.商业银行提供的信贷服务与收益风险不平衡。科技企业存在国资背景与民营背景两方面,但存在的意义是一样的。相对于国资背景的科技企业,非国资背景的科技企业想要获得商业银行的信贷支持是比较困难的,所以会发生金融市场资金调节能力下降,资金有效利用率不足的现象。不良贷款是商业银行营业的底线,为了降低不良贷款率,对科技企业的贷款条件较高甚至不愿向其贷款,这种现象在国有大型商业银行里尤为突出。在收益风险不对等的情况下,商业银行无利可图,即使国家政策规定科技贷款比例,商业银行也只会选择性支持国资背景下的科技企业,难以实现全覆盖。

四、商业银行支持科技企业创新路径探索

目前科技企业遇到的最大问题是融资问题,同时商业银行无法有效支持科技企业的症结所在是融资服务问题,所以商业银行要进行融资服务上的创新,才能较好的支持科技企业发展。要做好融资服务创新,就要正视问题,给出可行性的办法,解决科技企业在融资上的问题,实现商业银行对于科技企业的有效支持。

(一)基于信息不对称问题的创新

一是整合存在的信息,强化信息的使用效率,包括不限于构建科技企业融资信息平台,实现信息共享;二是扩宽商业银行捕捉信息渠道,提高信息充足率,包括不限于依托第三方机构查询企业信息或者通过商业银行与科技企业长期合作强化关系,获取更多软信息。

(二)基于以科技企业特征为出发点的创新

依托科技企业的特征或生命周期特点做好信贷服务支持,包括不限于根据科技企业高技术特征,以知识产权作为抵押来申请贷款,或者以担保的形式来获得信用贷款;根据科技企业生命周期特征,在成长期时,可以以订单、应收账款为质押进行融资。

(三)基于收益风险不平稳问题的创新

通过增加业务收益或降低业务风险采取的创新,包括不限于利用投贷联动方式进行股权投资增加收益,或者与其他机构合作以此来分担风险。

五、商业银行支持科技企业发展的策略与建议

(一)创立综合性服务平台

一是商业银行加强与政府、风险投资等机构的合作,整合信息资源,创立综合性服务平台,降低信息不对称带来的影响。利用大数据加强科技企业的信息交流和创建信息共享机制,在平台上,商业银行要做好产品与服务的宣传、政府及时更新金融政策、第三方机构实时共享科技企业客户资源,经过融合多方信息,在后台进行整合,逐一配对,形成科技企业的信用评级和企业画像,有效解决商业银行在服务科技企业时信息不对称问题。二是在平台上的机构,以商业银行为主线,联合其他机构,发挥各自的比较优势,以合作共赢的方式推进,创建“一条龙”金融服务链,实现科技企业生命周期各阶段服务全覆盖,全力帮助科技企业快速发展。三是科技企业借助平台,可以进行线上咨询和线上服务提高服务效率与服务体验。

(二)贯穿生命周期提供融资服务

在科技企业生命周期各阶段金融需求都不尽相同,所以商业银行要根据科技企业各阶段生命周期的特点来提供金融服务。当科技企业处于成长期时,是商业银行最为合适提高金融支持的阶段,配合其他金融机构,能给科技企业带来较好的增幅。但在准备期时,科技企业处于高风险阶段,商业银行直接向科技企业贷款是不可取的,可以采取与政府合作的方式,利用“政策优惠+创业基金+商业银行”模式提供知识产权贷款。在形成期,科技企业风险依然较高,此时商业银行可以同风险投资机构合作,采用投贷联动的方式进行有担保的信用贷。在成长期,科技企业风险下降,商业银行可以接受科技企业采用抵押物的方式向其贷款。科技企业处于成熟期时,商业银行选择和投资银行合作较为妥当,两者之间实现资源共享,能有效解决科技企业融资需求。要支持科技企业生命周期全过程的金融需求,商业银行要加强与其他金融机构多样化合作,才能更好的支持科技企业的发展。

(三)创新融资服务模式,坚持收益、风险相匹配

在市场化的背景下,商业银行是以利润最大化为目标的,所以在支持科技企业发展上,商业银行要做好收益与风险相匹配,到达金融服务可持续性目的。一是要强化商业银行内部风险控制水平和制度,联合其他金融机构,共担风险。同时,各地方商业银行要利用自身差异化优势,创建地方特色金融服务合作模式。二是以投贷联动的方式,增加收益,结合当地政策、机构合理部署投贷联动的模式。

(四)培养专业团队,推进融资服务创新

商业银行要组建专业技术、服务团队,做好符合科技企业特征的技术信息、服务支持。科技专利作为科技企业最重要的资产,分析出科技企业的技术特征和评估出科技企业资产的市场价值显得尤为重要。一是要组建人才库、专业技术队伍,加强商业银行对科技企业的技术识别、评价和服务功能。二是细化业务流程,组建对应的服务团队,客户营销对应营销团队、项目审批和对应审批团队、贷后管理对应贷后管理团队,到达前、中、后台集约化管理的效果。三是开展对应团队的技能培训,实现“专人、专岗、专业化”效果。